Moduł główny

O GRYFBANK wer. 21 w skrócie

System GRYFBANK, autorski program HEUTHES, z powodzeniem funkcjonuje w bankowości polskiej od 1992 roku i jest na bieżąco rozwijany i aktualizowany.

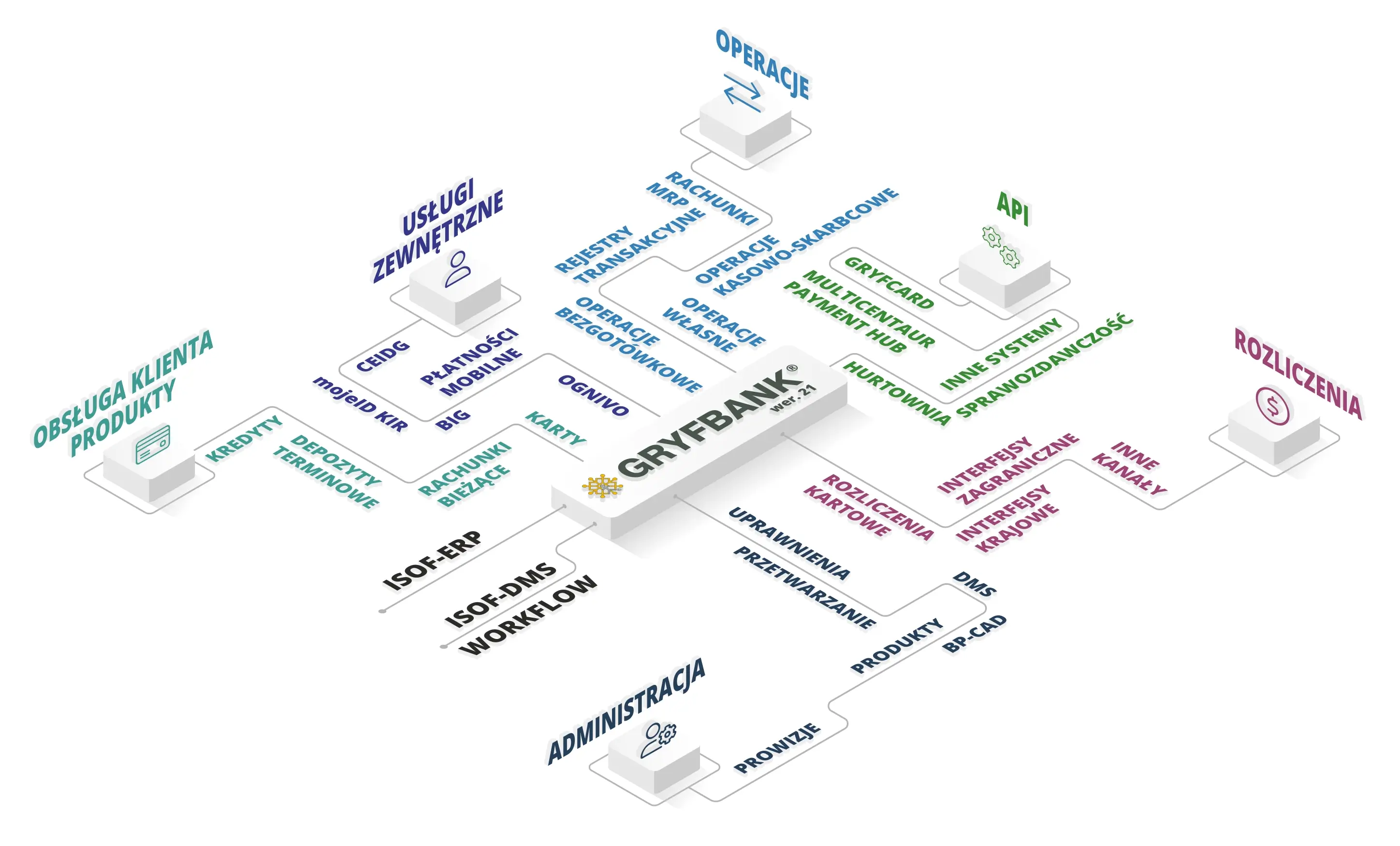

GRYFBANK zapewnia obsługę całej palety rachunków bieżących, depozytów terminowych i kredytów. Poprzez interfejs graficzny systemu lub w kanałach zdalnych pozwala na realizację operacji we wszystkich krajowych kanałach rozliczeniowych: kartowych, Elixir, SORBNET, Express Elixir, BlueCash, a dodatkowo – po integracji bankowości mobilnej – z usługi BLIK. Pozwala także na obsługę rozliczeń zagranicznych: SEPA, TARGET2, czy bankowość korespondencką poprzez SWIFT. Umożliwia realizację operacji bezgotówkowych i gotówkowych, kasowo – skarbcowych, zleceń stałych i operacji własnych, a także obsługę rejestrów PPP (Przeciwdziałanie Praniu Pieniędzy). Cechą charakterystyczną systemu GRYFBANK jest rozdzielenie księgowości od obsługi produktów bankowych co wpływa na ograniczenie czasu i kosztów niezbędnych do wyszkolenia nowego pracownika obsługi klienta. Do definiowania produktów i reguł nimi rządzących, GRYFBANK zawiera moduł BPCAD (Banking Product Computer Aided Design). Raz zdefiniowany produkt jest wykorzystywany później przy obsłudze klienta, bez potrzeby operowania na kontach; wszelkie księgowania są wykonywane automatycznie w tle. Wraz z GRYFBANK-iem jest dostarczany moduł zarządzania dokumentami DMS, dzięki któremu raporty z systemu mogą być przechowywane w postaci elektronicznej z pieczęcią lub podpisem cyfrowym. DMS może też obsługiwać przepływ dokumentów i formularzy (Workflow). Na życzenie klienta, wraz z GRYFBANK, może również zostać dostarczony moduł ISOF do zarządzania zapleczem banku, zawierający takie podsystemy jak: Kadry-Płace, Środki trwałe, Magazyny (w tym Magazyny - archiwa dokumentów zintegrowane z DMS) i wiele innych. GRYFBANK jest budowany z zastosowaniem zaawansowanych technologii stworzonych przez HEUTHES takich jak: Kobadibus, CADABAT, Client-Web-Serwer, HDB, VIMI, PROAPERMAN, R2O, MODRIBUSMAN, Blockchain Security Module. Architektura bazująca na mikroserwisach stwarza możliwość instalacji i wykorzystania aplikacji w chmurach zarówno prywatnych jak i wynajętych. System jest częścią kompleksowego rozwiązania dla bankowości, na który składają się ponadto systemy MULTICENTAUR PAYMENT HUB i GRYFCARD. Łącznie te trzy systemy zapewniają pokrycie znacznego obszaru funkcjonalnego zarówno małego jak i dużego banku.

Kolejna już wersja systemu GRYFBANK 21 została doceniona i nagrodzona Rekomendacją HIT ROKU 2022, przez jury konkursu Gazety Bankowej, a patronat honorowy nad tegoroczną edycją rywalizacji Technobiznes objęły: Ministerstwo Infrastruktury, Ministerstwo Rozwoju Technologii oraz Narodowe Centrum Badań i Rozwoju.

Nowa odsłona systemu przynosi, w wersji 21, nowy interfejs graficzny oparty na przeglądarce internetowej, otwartej architekturze bazującej na mikroserwisach w technologii REST oraz własnej technologii VIMI. GRYFBANK dzięki zastosowaniu szerokiego i otwartego zestawu funkcji API w technologii REST nie tylko wprowadza do banku najnowsze rozwiązania technologiczne, lecz także pozwala na łatwą integrację z innymi systemami. API umożliwia pełną obsługę klienta w bankowości internetowej czy mobilnej, przy zachowaniu pełnego bezpieczeństwa rozwiązania.

System GRYFBANK wersja 21 zawiera ładunek doświadczeń zarówno największych polskich banków, które go używają, jak i firmy HEUTHES, która od ponad 30 lat systematycznie go rozwija. Pierwszy graficzny, przeglądarkowy interfejs systemu powstał i został wdrożony już w 1997 r.

Podsumowując, korzyści wynikające z wprowadzenia do bankowości systemu GRYFBANK i wszelkich jego innowacji to: samodzielne tworzenie produktów przez bank, elastyczne definiowanie opłat i prowizji oraz oprocentowania, dostęp poprzez przeglądarkę internetową, widok 360 klienta, architektura bazująca na mikroserwisach, otwartość na integrację API REST, dostępność 24/7, wbudowane elektroniczne archiwum, bezpieczeństwo i audytowalność.

Informacje podstawowe

Główny moduł GRYFBANK® stanowi jądro systemów obsługi banku. Zawiera on funkcje księgowe, obsługi dysponenckiej i kasowej, a także funkcje zaplecza księgowego i zarządzania systemem.

System przeznaczony jest do stosowania zarówno w centrali banku, jak i w jego oddziałach.

Cechy podstawowe

GRYFBANK odznacza się wieloma cechami, które czynią go przydatnym narzędziem wspomagającym pracę banku.

System produktowy

GRYFBANK® jest systemem bankowym opartym na produktach, a nie tylko na planie kont. Dzięki temu konta księgowe klienta mogą być mocno zróżnicowane lub uproszczone. Jedną z cech głównych systemu jest oddzielenie produktów od planu kont. Dysponenci pracują na produktach, a nie na kontach księgowych. Zmiany planu kont są w bankach bezproblemowe i nie wymuszają konieczności szkoleń personelu.

Produkty bankowe

GRYFBANK® obsługuje wszystkie powszechnie stosowanie produkty bankowe; kredyty, lokaty terminowe i a'vista. Tworzenie konkretnego produktu leży w kompetencji banku, który może go samodzielnie zdefiniować.

Baza wiedzy o zasadach obsługi produktów

Zasady naliczania odsetek (stopy procentowe, limity, rodzaje kalendarza) zapisywane są w bazie zasad. Istnieje możliwość wpisania zasad obowiązujących wszystkie produkty, podziału wg. terminów pierwotnych, a także zasad indywidualnych dla pojedynczego produktu. Zasady mogą mieć różny zasięg obowiązywania. Mogą obowiązywać przez określony czas lub do następnej zmiany. Mogą obowiązywać natychmiast lub też po okresie zapadalności albo tylko dla nowo otwieranych kont, a także po określonym terminie.

Język opisu zasad prowadzenia produktów umożliwia wpisanie każdej z dotychczas stosowanych zasad, jak również nowo opracowanych przez bank w przyszłości.

Niektóre rodzaje produktów

GRYFBANK® umożliwia prowadzenie między innymi następujących produktów:

- konta osobiste a'vista złotowe z limitem debetowym,

- lokaty krótko i długoterminowe złotowe,

- lokaty weekendowe,

- konta a'vista i terminowe walutowe,

- konta kredytowe osób fizycznych i prawnych,

- kredyty w rachunku bieżącym.

Elementy produktu

Produkt składa się z elementów salda skojarzonych z odpowiadającymi im kontami księgowymi. W ramach produktu wyróżnić można m. in. następujące elementy:

- kapitałowe i blokady,

- odsetek zapadłych,

- odsetek niezapadłych,

- wyniku (koszty, przychody).

Wektory elementów

Wektory elementów są niezależnym od kodu programu narzędziem definiowania produktów bankowych, będącym jednocześnie jednym ze składników produktu bankowego. Dzięki mechanizmowi obsługi wektorów elementów zaimplementowanemu w module GRYFBANK®, możliwe jest definiowanie nowych produktów oraz swobodne manipulowanie, w ramach wybranego produktu bankowego, elementami produktu, bez konieczności zmiany kodu programu.

Język definiowania operacji bankowych

GRYFBANK® zawiera moduł do definiowania operacji bankowych. Podstawowe operacje są predefiniowane przez producenta, jednak użytkownik jest w stanie zdefiniować dowolną operację i określić dla niej prawa dostępu, rodzaj kont oraz produktów, na których może być ona realizowana. Język opisu operacji definiuje elementy księgowań po każdej stronie operacji oraz wartości początkowe, a także, dla elementów kwotowych, wyrażenia pozwalające dokonywać kalkulacji na etapie wprowadzania danych.

Niektóre rodzaje kont własnych

GRYFBANK® zawiera wspomaganie dla następujących kont księgowych rejestrujących specyficzne zdarzenia ekonomiczne:

- konta kas złotowych i walutowych,

- konta drogi - międzyoddziałowe i międzybankowe (także dla BRIR w trybie łamania dnia),

- konta przychodów i konta kosztów,

- konta strat i zysków nadzwyczajnych,

- konta czeków przyjętych do inkaso,

- konta do obsługi rozliczeń z pocztą,

- konta wyniku z wymiany,

- konta LORO i NOSTRO,

- konta lokat międzybankowych,

- inne konta własne.

Podstawowe funkcje

GRYFBANK® realizuje następujące, podstawowe funkcje:

- realizacja przelewów, czeków, wpłat i wypłat łącznie z rozliczeniem kont drogi, realizacja wpłat i wypłat obcych (np. euroczeków) itp.,

- dekrety księgowe, automatyczne przeksięgowania,

- weryfikacja awizów otrzymanych i wysłanych,

- operacje specjalizowane: zmiana terminowości, przyjęcie rachunku i przeniesienie do innego oddziału,

- automatyczne storno,

- przegląd historii konta lub produktu w układzie analitycznym, dziennym, dekadowym, miesięcznym, kwartalnym i rocznym,

- prognoza sald produktu,

- wydruk raportów, wyciągów, awizów itp.,

- współpraca z izbą rozrachunkową BRIR (SWIFT, ELIXIR, EXPRESS ELIXIR, TARGET2, SEPA, STEP2, SORBNET2),

- operacje pozaksięgowe, graficzna baza wzorów podpisów,

- naliczanie odsetek zapadłych i niezapadłych wg. zasad ogólnych, indywidualnych i grupowych,

- kalendarz bankowy i rzeczywisty,

- drukowanie i ewidencja czeków,

- ewidencja kart płatniczych,

- realizacja zleceń stałych, jednorazowych i obsługa operacji pozaksięgowych,

- ewidencja tabel kursów i prowizji,

- prowadzenie planu i dziennika pracy,

- ewidencja zastrzeżeń czeków, kont, osób, i dowodów tożsamości w skali całego banku,

- ewidencja dokumentów kredytowych,

- obsługa departamentu zagranicznego (SWIFT),

- współpraca z pocztą (czeki),

- obsługa mechanizmu polecenia zapłaty,

- prowadzenie szczegółowych dzienników operacji księgowych i pozaksięgowych,

- przechowywanie informacyjnych danych niestrukturalnych dla rachunków, osób i produktów bankowych,

- inne konta własne.

Udogodnienia

GRYFBANK® zawiera szereg udogodnień, które ułatwiają dalszą obróbkę zgromadzonych danych. Należą do nich:

- eksport danych do dalszej analizy lub zobrazowania graficznego przy pomocy programów takich, jak Excel, Lotus 123, Access itp.,

- możliwość wyboru dowolnej drukarki pracującej w sieci dla każdego wydruku osobno, co definiuje się globalnie lub też dla każdego terminala w sieci indywidualnie,

- dopasowanie wyglądu (koloru) ekranu indywidualnie dla każdego terminala,

- możliwość rezygnacji z drukowania i archiwowanie danych na dyskach magnetycznych lub laserowych (R/W lub WORM).

Zorientowanie na produkty bankowe

W Module Głównym do obsługi kont oprocentowanych i pozostałych rachunków klientów banku stosuje się mechanizmy produktowe.

Produktowa obsługa środków klienta bazuje nie na planie kont banku, lecz na numerach produktów. Niemniej wszystkie księgowania na kontach klientów mają natychmiastowe odzwierciedlenie na właściwych kontach księgowych zgodnych z planem kont dzięki mechanizmowi kojarzenia kont księgowych z kontami produktowymi.

Grupy produktów

Wyodrębniono następujące grupy produktów bankowych: AVISTA, TERMIN, KREDYT, WŁASNE, INNE. Do odpowiednich grup można następnie przyporządkować konkretne typy produktów: konta bieżące, lokaty terminowe, kredyty i pożyczki.

Budowa konta produktowego

Konto produktowe składa się z:

- numeru oddziału/banku,

- numeru rachunku klienta,

- numeru produktu,

- symbolu waluty (opcja),

- numeru kolejnego w ramach rachunku, produktu i waluty.

Pola numer oddziału i numer rachunku klienta są wspólne dla konta produktowego i księgowego.

Każdemu produktowi istniejącemu w module GRYFBANK® nadano unikalny numer. Numer produktu jest ciągiem cyfr (maksymalnie 8), dla którego stosuje się jednakowy mechanizm obsługi. Ujednoliceniu podlegają przede wszystkim:

- typy produktów (a'vista, termin, kredyt),

- oprocentowanie,

- używane konta przeciwstawne,

- zestaw dozwolonych operacji księgowych.

Ujednoliceniu nie podlegają natomiast: terminowość pierwotna, sytuacja finansowa, grupa podmiotu, typ klienta, rezydent/nierezydent, walutowość itp. atrybuty mające charakter indywidualny.

Przewaga nad systemami zorientowanymi na plan kont

W systemie bankowym nie opartym na produktach, ale np. na planie kont, w sytuacji, gdy plan kont wymaga wyodrębnienia wyżej wymienionych parametrów, konta klienta obsługiwane są na dużej ilości kont syntetycznych, co z kolei jest uciążliwe przy takich operacjach, jak:

- ogólna zmiana oprocentowania - zamiast zmienić oprocentowanie tylko na numerze produktu, trzeba to wykonać na wszystkich kontach syntetycznych, na których funkcjonuje dany produkt,

- zarządzanie kontami przeciwstawnymi - konta przeciwstawne dla tego samego produktu mają często jednakową strukturę, różniąc się tylko wypełnieniem elementów, co sprawia, że można je zdefiniować przy pomocy odpowiedniego języka symboli, podczas, gdy przy podejściu nieproduktowym trzeba podawać konta przeciwstawne dla wszystkich kont syntetycznych oddzielnie,

- ogólne informacje o opłacalności produktu,

- wykonywanie operacji automatycznych - naliczanie funduszu odsetkowego, zarachowywanie odsetek,

- obsługa kredytów - spłacanie należności, przeksięgowania niespłaconych rat, zmiana sytuacji finansowej, windykacja, egzekucja itd.

Ogólnie można stwierdzić, że mechanizmy produktowe zawarte w opisywanej tu wersji modułu GRYFBANK® znacznie usprawniają pracę oddziału na kontach klientów.

Oddzielenie produktów od księgowości

W module GRYFBANK® środki klienta przechowywane są na kontach produktowych. Dla ewidencji kont produktowych stworzono oddzielony od danych księgowych odrębny zestaw baz danych, który zawiera informacje o saldach kont produktowych i wszystkich operacjach na nich dokonanych.

Dla wyodrębnienia poszczególnych części salda konta produktowego takich, jak kapitał, odsetki itp., wprowadzono pojęcie elementu konta produktowego. Saldo konta produktowego jest sumą sald wszystkich elementów salda.

Elementom konta produktowego odpowiadają skojarzone z nimi analityczne konta księgowe. Zakłada się, że wiele elementów tego samego konta produktowego może być skojarzone z tym samym kontem analitycznym.

Parametryzacja

Konkretny sposób pracy modułu GRYFBANK® ustala się za pomocą szeregu parametrów, co przesądza o jego dużej elastyczności i szerokich możliwościach dostosowywania do specyficznych rozwiązań stosowanych w danym banku.

Tabela produktów

Tabela produktów jest parametrem zawierającym opisy produktów, na które składają się następujące elementy produktu:

- Numer produktu - cyfry identyfikujące produkt,

- Nazwa produktu - opis przeznaczenia produktu,

- Rodzaj produktu - AVISTA, TERMIN, KREDYT, WŁASNE, INNE,

- Podrodzaj produktu - numeracja własna (opcjonalnie),

- Status produktu,

- Nr schematu dla odsetek - jak zarachować odsetki niezapadłe i zapadłe,

- liczba czeków - domyślna liczba czeków w książeczce czekowej,

- Departament - skrót nazwy departamentu.

Schematy do zarachowywania odsetek

Sposób zarachowywania odsetek niezapadłych i zapadłych jest podobny dla wielu produktów, dlatego wprowadzono pojęcie schematu do zarachowywania odsetek i powołano się na niego przy definiowaniu produktu. Na definicję schematu zarachowywania odsetek składa się numer schematu, a w ramach tego numeru rodzaj odsetek - niezapadłe, zapadłe - i w ramach danego rodzaju:

- element produktu dla którego odsetki są liczone,

- element produktu, który definiuje konto księgowe z,

- element produktu, który definiuje konto księgowe na,

- data bazowa, do wyznaczenia pierwszej i kolejnych dat do zarachowania odsetek,

- okres (częstotliwość zarachowywania odsetek począwszy od daty bazowej).

Zarachowywanie odsetek niezapadłych dla wszystkich produktów i zapadłych dla produktów typu avista i kredyt sterowane jest przez wymienione wyżej schematy. Dla każdego schematu podane są tu kolejne daty i czasookresy do zarachowywania odsetek. W przypadku odsetek zapadłych mechanizm ten jest stosowany dla kont terminowych a także dla pozostałych kont, dla których określono indywidualną zapadalność odsetek.

Definicje kont księgowych

Definicja konta księgowego to parametr pozwalający przekazać do modułu GRYFBANK® opis danego konta księgowego, na definicję którego składają się:

- nazwa konta - opis przeznaczenia konta,

- wzorzec konta analitycznego, który buduje się z wykorzystaniem:

- cyfr od 0 do 9,

- znaku "-" oddzielającego elementy konta,

- znaku $ (oznacza trzycyfrowy symbol waluty w numerze konta),

- znaku % (oznacza użycie numeru produktu do budowy konta),

- znaku # z następującą po nim cyfrą od 0 do 4, w miejsce których wpisywany będzie numer kolejny konta (maksymalnie 4 cyfry). #0 oznacza dowolną długość numeru kolejnego od 0 do 4 cyfr, natomiast pozostałe oznaczenia tzn. #1, #2, #3, #4 oznaczają stałą długość numeru kolejnego.

- nazw tablic występujących w tabelach planu kont, przy czym konto syntetyczne ma taki sam wzorzec, ale bez wypełnionych pól nr klienta i numer kolejny konta,

- bilansowe - określa, czy konto jest kontem bilansowym, pozabilansowym, czy też pozaksięgowym, bilansowe, pozabilansowe lub pozaksięgowe,

- status konta.

Tabele planu kont

W celu maksymalnego zredukowania liczby pozycji w planie kont, a przez to uczynienia go bardziej zwartym, czytelnym i elastycznym, konta księgowe buduje się w oparciu o tabele planu kont. Definicja takiej tabeli zawiera:

- w pierwszej linii:

- identyfikator tabeli,

- nazwę tabeli - opis słowny,

- atrybut tabeli - od jakiego atrybutu konta tabela zależy (opcjonalnie).

- w kolejnych liniach:

- wartość elementu tabeli,

- opis elementu tabeli,

- wartość atrybutu, dla którego ten element jest przyporządkowany (opcjonalnie).

Rodzaje rachunków

W module GRYFBANK® istnieje możliwość tworzenia numeracji klientów innej, niż modulo 10. Te inne numery rachunków rozpoczynają się od liter (jednej, dwóch, lub trzech) po których następują cyfry (od jednej do sześciu, jeśli numer nie spełnia sumy modulo, lub od dwóch do siedmiu, jeśli z cyfrą modulo).

Na definicję rodzaju rachunku składa się:

- Nr - numer kolejny rodzaju rachunku, który jest jego niezmiennym identyfikatorem,

- Ozn - początkowe litery rachunku (można je przedefiniować),

- Lba - minimalna liczba cyfr uzupełniona od lewej zerami (bez kontrolnej),

- Mod - czy z cyfrą kontrolną,

- Nazwa - opis słowny.

Inne rodzaje rachunków niż modulo 10 stosowane są dla klientów własnych banku, którymi są np. inne banki, inne oddziały tego samego banku, banki zagraniczne, departamenty itd.

Obsługa wielu walut

W obecnej wersji modułu GRYFBANK® zaimplementowano mechanizm wielowalutowości, co spowodowało:

- zastąpienie kont równowartości złotowych kontami pozycji wymiany w złotych,

- wyeliminowanie tabeli kursu bazowego i zaniechanie wyliczania różnic transakcyjnych od każdej operacji względem kursu bazowego,

- dokonywanie rozliczeń międzyoddziałowych w walucie operacji a nie w równowartości złotowej,

- wprowadzenie mechanizmu wyliczenia wyniku z wymiany walut dla całego banku jednocześnie za pomocą systemu PW (z danych zebranych ze wszystkich oddziałów po zamknięciu dnia) - aby było to możliwe, istnieje konieczność wcześniejszego wprowadzenia rozliczeń elektronicznych międzyoddziałowych przez Centaur,

- zastąpienie mechanizmu wyceny (wyliczenia różnic kursowych) przez aktualizację kont wyniku z wymiany na podstawie danych uzyskanych przez centralę banku w systemie PW.

Wektory elementów

Wektory elementów są parametrami, które sterują operacjami wykonywanymi na produktach. Procedury do obsługi produktów w module GRYFBANK® zostały skonstruowane w ten sposób, by informacje o tym, na jakich elementach produktu wykonać dane działania, pobierane były ze specjalnie skonstruowanych do tego celu wektorów elementów. Ilość i nazwy wektorów elementów narzucone są przez funkcje Modułu Głównego. Praktycznie każda funkcja operująca na elementach produktu wymaga zdefiniowania potrzebnych dla siebie wektorów elementów.

Bezpieczeństwo

Kwestie poziomów dostępów, haseł, zastrzeżeń to tylko wybrane elementy polityki bezpieczeństwa naszych produktów.

Prawa dostępu

Ochrona w produktach firmy HEUTHES® zapewniona jest dzięki systemowi haseł oraz zróżnicowanych praw dostępu do funkcji i zakresu informacji użytkowników.

Symbol użytkownika

Przed jakimkolwiek dostępem do systemu użytkownik musi zostać zarejestrowany przez odpowiednio upoważnioną osobę w bazach systemu. Przy rejestracji podaje się: imię i nazwisko, hasło, poziom dostępu do poszczególnych funkcji i grup kont oraz produktów, a także limity kwotowe.

Numer użytkownika

System nadaje przy rejestracji każdemu użytkownikowi specjalny numer, który jest potem stosowany jak elektroniczna pieczęć. Każda operacja wykonywana przez danego użytkownika zawiera informację o tym, kto i kiedy ją wykonał. Niektóre operacje zapisuje się do dziennika systemowego, inne wprost do bazy danych systemu.

Hasła

Każdy symbol użytkownika związany jest z hasłem. Przy rozpoczęciu sesji z programem, użytkownik pytany jest o symbol i hasło. Próby niedozwolonego dostępu powodują zamknięcie systemu i rejestrację tego faktu w dzienniku wraz z datą i godziną oraz numerem komputera. Po prawidłowym podaniu symbolu i hasła, do dziennika jest zapisywany fakt wejścia do pracy użytkownika wraz z datą i godziną.

System menu

Każdy użytkownik ma definiowane prawa do wykonywania (lub nie) funkcji na poszczególnych poziomach w menu.

Ograniczenie dostępu do baz danych

Każdy użytkownik należy do grupy (lub kilku grup) określającej jego prawo dostępu do informacji o kontach i produktach. Dodatkowo każde konto i produkt mogą mieć podwyższoną, indywidualną ochronę (np. konto skarbca może oglądać tylko skarbnik, a nie wszyscy, którzy mają dostęp do kont własnych). Podobnie można ochronić konta osobiste pracowników banku.

Funkcje niewspółużywalne

Niektóre funkcje nie mogą być uruchamiane jednocześnie na kilku różnych stanowiskach pracy (np. zamknięcie dnia). System zawiera zabezpieczenie przed takimi zdarzeniami poprzez rejestrację w dzienniku faktu rozpoczęcia wykonywania niewspółużywalnej funkcji. Użycie niektórych funkcji jest uzależnione od wcześniejszego (w danym dniu) wykonania innych (kasa przedpołudniowa i popołudniowa) lub mogą być wykonywane tylko w określonych godzinach. System zapewnia pełną kontrolę nad przebiegiem prac użytkowników.

Kontrola operacji księgowych

Moduł GRYFBANK® posiada rozbudowany system śledzenia transakcji, sald i obrotów oraz specjalne programy do weryfikacji spójności merytorycznej baz danych (np. kontrola zgodności sald produktów bankowych z kontami księgowymi).

Centralna baza zastrzeżeń

Wszystkie operacje księgowe i pozaksięgowe sprawdzają na bieżąco zastrzeżenia czeków, kont, osób i dowodów tożsamości. Moduł GRYFBANK® zawiera centralny system zbierania i rozpowszechniania we wszystkich oddziałach banku informacji o zastrzeżeniach. Zadaniem Bazy Zastrzeżeń jest utrzymanie aktualnej informacji o zastrzeżonych czekach, kontach, osobach i dowodach tożsamości obowiązujących w odległych oddziałach.

Dziennik pracy

System ochrony zapisuje do Dziennika wszystkie zdarzenia z pracy systemu, zarówno związane z aktywnością użytkowników, jak i z problemami, jakie napotykają oni w czasie pracy. Każdy błąd operatora lub błąd w pracy systemu baz danych, lub też sprzętu komputerowego zostaje odnotowany w Dzienniku i może być potem odnaleziony i wydrukowany. Dotyczy to także prób realizacji operacji niedozwolonych.

Praca testowa

System pozwala na przełączanie się na pracę na danych testowych. Umożliwia to dokonywanie bezpiecznych “eksperymentów” na etapie poznawania i eksploatacji systemu. Ważną możliwością jest symulacja “co by było, gdyby...”.

Korzyści

GRYFBANK® posiada szereg zalet do których zaliczyć należy:

- zgodność z polskim prawem bankowym, zarządzeniami i wytycznymi Prezesa NBP oraz Ustawą o rachunkowości,

- zintegrowaną obsługę kont osobistych i lokat złotówkowych jak i walutowych dla osób fizycznych i prawnych, krajowych i zagranicznych, obsługę kont własnych,

- elastyczne zasady naliczania odsetek - możliwość wpisania każdych dotychczas prowadzonych zasad, zmienność zasad w czasie, możliwość obowiązywania zasady natychmiast, po okresie lub tylko dla nowo otwartych kont,

- definiowalne operacje księgowe (moduł MDOPER),

- automatyczną realizację zleceń stałych i jednorazowych księgowych i wsparcie dla zleceń pozaksięgowych,

- HOME-BANKING on-line, off-line, telebanking, fax, pager,

- możliwość przeglądu i wydruku historii i prognozy dowolnego produktu (konta) w układzie analitycznym, dziennym, dekadowym, miesięcznym, kwartalnym i rocznym,

- bardzo szybkie zamknięcie dnia - kilkanaście minut,

- sprawdzanie na bieżąco zastrzeżeń czeków, kont, osób i dowodów tożsamości (GRYFBANK® zawiera centralny system zbierania i rozpowszechniania w banku informacji o zastrzeżeniach),

- graficzną bazę danych z wzorami podpisów (zdjęciami, wzorami dokumentów),

- komputeryzację wszystkich stanowisk pracy bankowej w oddziale,

- możliwość dołączenia urządzeń samoobsługowych, np. transakcyjnych kiosków bankowych czy samoobsługowych drukarek stanu konta,

- centralne drukowanie książeczek czekowych,

- pracę w systemie rozproszonego przetwarzania danych, co znacznie podnosi szybkość (największe instalacje oddziałowe mogą obsłużyć kilkaset tysięcy rachunków, na których dokonuje się kilkadziesiąt tysięcy transakcji bankowych dziennie),

- dołączone programy do przenoszenia danych ze starych systemów informatycznych do baz danych modułu GRYFBANK®

Zobacz także systemy ERP do obsługi firm i zaplecza bankowego